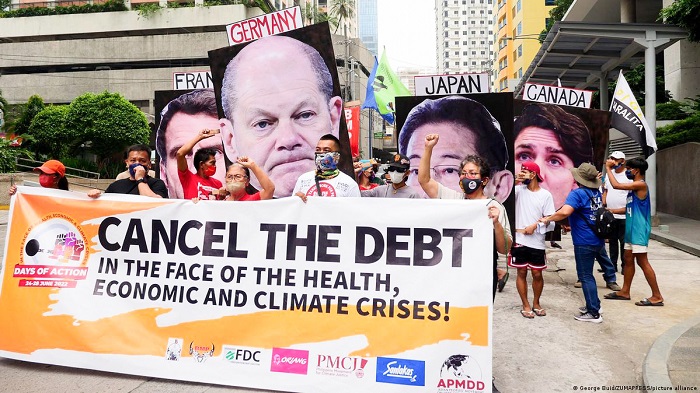

اکونومیست گزارش داد؛بحران بدهی در جهان غوغا می کند

توفیق اقتصادی:در حال حاضر چهار سال میشود که کشورهای فقیر و کمتر توسعه یافته به دلیل هزینههای ناشی از همهگیری کرونا در مارپیچ بدهی و کاهش سرمایهگذاری گرفتار شدهاند و دو سال است که به دلیل افزایش نرخ بهره در اقتصادهای پیشرفته فشار کمبود نقدینگی بر دولتها افزایش یافته است.

به گزارش پایگاه خبری توفیق اقتصادی ،با این حال در نشستهای فصل بهار صندوق بینالمللی پول و بانک جهانی که به تازگی در واشنگتن برگزار شده، سیاستگذاران به گونهای رفتار میکنند که گویا بحران بدهی که بدترین نوع آن از دهه ۱۹۸۰ میلادی به این سو جریان دارد، کاهش یافته است.

برخی کارشناسان اینگونه استدلال میکنند که بعضی از فقیرترین کشورهای جهان در سال گذشته میلادی رشد قابل توجه ۴درصدی را ثبت کردهاند و برخی دیگر مانند کنیا دوباره توانستهاند از بازارهای بینالمللی وام دریافت کنند.

نکتهای که مسلم بوده این است که بحران بدهی در اقتصاد جهانی جریان دارد و دولتهایی که بیش از همه درگیر این بحران هستند علاوه بر عدم توانایی در بازسازی بدهیها، امکان خروج از نکول آنها را نیز نداشتهاند. به این ترتیب است که بخش قابل توجهی از کشورهای در حال توسعه و همچنین جمعیت جهان اکنون در برزخ گرفتار شدهاند؛ برزخی که با گذشت زمان وضعیت بدتری به خود میگیرد.

هسته اصلی بحران بدهی

به گفته اقتصاددانان هسته اصلی بحران بدهی امروز در جهان این است که اکنون طلبکاران بیشتری نسبت به گذشته وجود داشته که هر یک از آنها اشتراک منافع کمتری با هم دارند. در چنین شرایطی و در حالی که در طول ۷۰سال گذشته تجدید ساختار بدهی روشی معمول از سوی کشورهای غربی و بانکها برای خروج از تله بدهی بوده، اما امروز حل و فصل این معضل به موافقت گروه جدیدی از کشورهای طلبکار و وامدهنده بستگی دارد که لزوما زیر بار اصلاحات و روشهای ساختاری کشورهای غربی، صندوق بینالمللی پول و بانک جهانی برای برونرفت از این بحران نمیروند.

یکی از این بازیگران مهم و بزرگ چین است که اکنون به عنوان بزرگترین طلبکار دوجانبه جهان شناخته میشود. کشور دوم هند است که از سال ۲۰۱۲ تا ۲۰۲۲ میزان وامدهی سالانه خود به کشورهای خارجی را دو برابر کرده و در یک نمونه ۳/۳ میلیارد دلار برای حل بحران اقتصادی به سریلانکا کمک کرده است. بازیگران دیگری نیز در این عرصه وجود دارند، مانند عربستان و امارات که در مجموع بیش از ۳۰میلیارد دلار به مصر وام دادهاند. در این میان نکته قابل توجه این است که روش ترجیحی کشورهای وامدهنده خلیجفارس مانند امارات و عربستان این است که در بانک مرکزی کشور میزبان سپردهگذاری دلاری میکنند؛ یعنی اقدام جدیدی که تاکنون هرگز مشمول تجدید ساختار بدهی نشده است.

طبق گزارشی که به تازگی مجله اکونومیست منتشر کرده، ۷ کشوری که از آغاز همهگیری کرونا به دنبال بازسازی ساختار بدهی خود بودهاند، نتوانستهاند به توافقی برای کاهش بدهیهای خود دست یابند. البته در این بین تنها دو کشور کوچک پیشرفتی نسبی داشتهاند؛ یکی چاد که به جای کاهش بدهی، برنامهای جدید را دنبال میکند و دوم سورینام که با تمامی طلبکاران خود از جمله چین که طلبکار اصلی بوده به توافق رسیده است.

شواهد نشان میدهد به واسطه اعمال نفوذ کشورهای طلبکار، یکی از بدترین بحرانهای بدهی جهان در طول چهار دهه اخیر هیچ کاهشی را در اصل بدهی تجربه نکرده است. در چنین شرایطی است که صندوق بینالمللی پول که معمولا نمیتواند به کشورهایی که بدهیهای ناپایدار دارند وام دهد، نتوانسته کارهای زیادی در خصوص مهار این بحران انجام دهد، با این حال در ۱۶ آوریل یعنی هفته گذشته اعلام کرده به کشورهایی که بدهیهای خود را نکول کردهاند و برای بازسازی تمام بدهیها مذاکره نکردهاند، وام میدهد؛ سیاستی که از آن به عنوان وام دادن به معوقات شناخته میشود.

اکنون مساله این است صندوق بینالمللی پول که در گذشته نگران بازگشت وامهای خود بوده، حالا به دنبال این است که کشورهای وامدهنده و بدهکاران از تزریق نقدینگی برای بازپرداخت وام استفاده نکنند. در نتیجه به نظر میرسد صبر صندوق بینالمللی پول تمام شده و مقامات آن میخواهند به هر طریقی که شده تغییر ساختار بدهی را اجرایی کنند. گفتنی است سیاست جدید این قابلیت نظم و انضباط را به وامدهندگان و وامگیرندگان تحمیل میکند. یعنی در چارچوب نظری، بازسازی ساختار بدهی علاوه بر اینکه بار بدهی را از وامگیرندگان میکاهد، شانس طلبکاران برای بازگشت بخشی از پولشان را نیز به حداکثر میرساند. اعطای وامهای معوقه صندوق بینالمللی پول نیز انگیزه پیروی از اصول جدید آن را افزایش میدهد، زیرا وامدهندگانی که مذاکرات را متوقف میکنند با چشمانداز عدم دریافت بدهی خود مواجه خواهند شد. از سوی دیگر چنین سیاستی دست بدهکاران را تقویت میکند. در گذشته آنها ممکن بود نگران باشند که بدهیهایشان به عنوان مثال به چین منبع سهلالوصولی برای دریافت پول نقد اضطراری پس از نکول بدهیها باشد اما حالا اگر بخواهند این کار را انجام دهند، با یک وامدهنده جایگزین از سوی صندوق بینالمللی پول مواجه خواهند شد.

اما و اگرهای موفقیت سیاست جدید

کارشناسان معتقدند این روش برای کشورهایی که بدهی بالا دارند مطلوب بوده و میتواند بدهکاران را از برزخ کنونی رها کند. با این حال سوال مهم این است که آیا صندوق بینالمللی پول میتواند هزینهها را جبران کند؟ در واقع مساله این است که در صورت اجرا شدن چنین سیاستی از سوی صندوق بینالمللی پول، طلبکاران جهانی با یکدیگر متحد شوند و وامگیرندگان جدیدی به جای صندوق به سمت خود جذب کنند؛ امری که این نهاد بینالمللی را با انتخابهای کمتری مواجه میکند زیرا بسیاری از کشورها در بحران بدهی قرار داشتهاند و گروهی از کشورهای بزرگ در حال توسعه نیز از نکول بدهیهای خود خودداری کردهاند، بنابراین به گفته تحلیلگران برای جلوگیری از بروز فاجعه اقتصادی برای صدها میلیون نفر در جهان، سرمایهگذاران بینالمللی به راهی نیاز دارند تا برخی دولتها نظیر پاکستان و مصر را از حالت نکول بدهیها خارجی کنند.